国内安防行业在未来几年依然值得看好的逻辑并没有改变:数字化、高清化带动的更新换代需求;欠发达地区新增需求依然强劲;民用市场待爆发;高性价比比带来的进口替代效应。目前市场较一致的看法是,国内安防市场未来5年平均增速在20-30%。

另外一个方面,对于大华股份和海康威视这些行业巨头而言,优势更明显。在行业向高清化和智能化发展过程中,行业的进入壁垒整体提升,很多小企业将难以生存。在这些因素共同影响下,大华股份业绩高增长无忧。

公司制定的经营计划是到2013年实现营收53亿,2015年达到100亿。从增长率看,即2013年营收增速高达58.54%;2013-2015年复合增速则下降至37.36%,这个变化说明公司对行业和企业发展的认知本着比较比较严谨的态度。

我们回顾一下大华股份自2006年以来营收增长情况,可以发现其大部分年份增速均在50%上下,即使在全球经济极度低迷的2009年也有32.12%的成长。唯一负增长是2007年,由于公司为了聚焦主业,砍掉了占比颇大的电视机顶盒业务。

图:大华股份营收 数据来源:公司公告 华强北指数整理

分解公司的营业收入来源,在不包括远程图像监控系统的前提下,可以发现,在2010年以前,推动公司业绩高增长的主要是其后端产品,几乎全部集中于嵌入式DVR。

由于后端产品技术要求更高,对芯片、软件平台的结合也有相当要求,所以产业集中度很高。数据显示,目前大华和海康两者在国内市场占有率接近60%。从这个角度看,后端业务想取得高于30%的年均增速已经比较困难。

图:后端产品概况 数据来源:公司公告 华强北指数整理

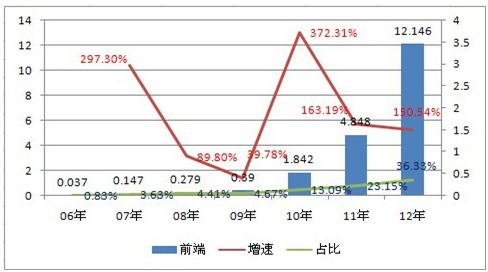

毫无疑问,推动大华股份在2012年仍能保持59.65%营收增速的最大功臣是其前端产品业务。该业务从2006年起步,当年营收仅370万,产品仅限于球机。到了2012年前端营收已达到12.14亿,产品线也得到极大扩充。从2010年到2012年,其营收增速分别是372.31%、163.19%和150.54%。其在大华股份总体营收中的占比也一跃升至36.33%。

图:前端产品概况 数据来源:公司公告 华强北指数整理

很明显,大华股份之所以放出2015年营收破百亿的豪言,正是基于前端产品持续放量的设想。一般情况下,前端市场规模往往在是后端市场的3倍,这是设备厂商的主战场。

从国外情况看,视频监控中游设备厂商前后端产品产值比例在2:1比较正常。2010-2012年大华股份前后端产品产值比例分别是0.19:1、0.39:1、0.79:1,而海康威视在2012年该比值为1.23:1。从这个角度看,大华股份的前端业务依然有非常广阔的发展前景。

一种思路是,我们假设业务比较成熟的后端产品最近三年维持年均20%的增速,则到2015年可以创造27亿元的收入。由于公司前后端产品营收之和最近几年占总营收比例一直在80%左右,若公司要达到100亿的收入,则前端产品产值2015年要到53亿,两者比例刚好为2:1,此外,也意味着2012-2015年均增速要达到63.4%。从公司公布的2013年一季度业绩情况看,整体业务发展势头仍然强劲。

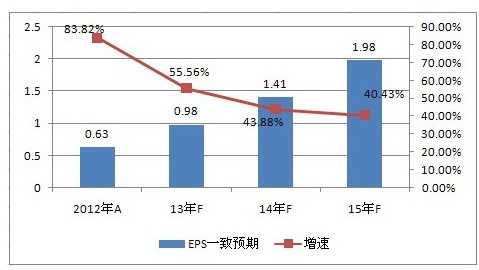

目前市场对大华股份2013-2015年EPS一致预期分别是0.98元、1.41元、1.98元,三年复合增速为46.47%。个人认为,这几个数字并未完全考虑公司客户议价能力提升的风险,及产品毛利率可能下滑,有高估的嫌疑:

图:大华股份EPS预期 数据来源:华强北指数整理

5月10日,大华股份收盘价为38.07元,对应2012年静态PE为60.4倍,2013-2015年动态PE分别为38.8、27、19.22倍,2015年后公司业绩增速有很大概率落入20-30%增速水平,和海康目前增速相近。从PEG水平看,大华股份和海康两者也在伯仲之间,整体来说,也不存在低估的情况。

原文来自:

标签: 大华监控

还木有评论哦,快来抢沙发吧~