海康威视的报表分析

原本想2021年报下来后再做分析,但目前市场不断下探,时不我待怕错过好公司,这两天直接在2021年三季报的基础上进行分析。

先看净资产收益率,公司近年来有所下降,但2020年仍有27%之余;再看毛利率公司常年保持40%以上,且近年来有缓慢上升趋势。故但看此两个数据,公司具有较宽的护城河、及盈利能力。接下来具体展开分析:

一、从投资活动看海康威视的发展策略:

公司的长期战略主要由两方面影响,即长期经营资产、收并购活动。其中长期经营资产主要看扩张性资本支出,很明显常年大于0(基本在10亿以上,2021年增多,预计未来几年公司的营业收入会相应增加,靠自身规模扩张的方式比收并购要稳健的多),说明公司采取的是扩张性战略,具体来看看这些资金的投向,经查阅年报

1、2018年报(现金流量表):2018年构建总计为20.56亿,比2017年增加3.64亿,再看报表中注释:

(1)固定资产(增加投入、分别):固定资产增加24.9亿,主要购置房屋及建筑0.19亿、通用设备2.56亿、专用设备1.59亿、在建工程转入合计20.5亿(主要为互联网视频产业基地转入10.9亿、安防产业基地项目二期转入6.4亿、重庆制造基地转入2.8亿);

(2)在建工程(增加投入、分别及进度):在建工程本年增加投入10.8亿,主要投向上述三个基地的建设,工程进度均达100%从而转入固定资产(工程投入占预算比例100%),其他在建工程本年增加金额相对不大,且进度还在前期阶段;

(3)无形资产(增加投入、分别):无形资产本年增加额为5.05亿,主要为购置土地使用权。

(4)商誉及研发(增加投入、及标准:该公司是否经营五年以上且差异化策略):商誉本年增加为0;研发投入为44.83亿,占公司销售额额的比例为9%,比2017年增加了40%,且除了在传统安防业务相关的技术和产品方面继续保持投入外,同时加快了在AIcloud落地的一系列研发投入基本是属于我有其他公司没有的,是属于强有效的研发支出。

2、2019年报:2019年构建总计为19.3亿,与2018年基本保持一致,再看报表中注释:

(1)固定资产: 本年增加投入13.1亿,其中购置房屋与建筑物0.19亿、通用设备3.1亿、专用设备6.2亿、运输工具0.19亿,在建工程转入合计3.3亿(为其他的在建工程转入,报表中未能体现);

(2)在建工程: 本年增加投入8.3亿,主要为成都科技园项目2.4亿(进度为12.34%)、杭州创新产业园项目0.63亿(进度为11.07%)、重庆科技园二期项目1.09亿(进度为14.58%),其他工程4.1亿。

(3)无形资产: 本年增加投入3.3亿,主要为购置土地使用权2.3亿,知识产权为0.3亿,应用软件为0.7亿。

(4)商誉及研发: 先说商誉,杭州匡信科技有限公司增加0.6亿,主要原因为2019年6月通过增资方式收购改公司80%的股权(该公司是否经营五年以上且差异化策略),北京邦诺因减值测试减少0.4亿。再谈研发投入,本年度增加投入54.84亿,占营业收入比率为9.5%。

3、2020年报:2020年构建总计为20亿,比2019年增加0.1亿,再看报表中注释:

(1)固定资产: 本年度增加8.3亿,主要为购置房屋及建筑物1.1已、通用设备1.9亿、专用设备2.7亿、运输工具0.1亿;在建工程转入和合计2.4亿,主要为其他在建工程;

(2)在建工程: 在建工程本年度增加揉入10.6亿,主要为成都科技园项目2.8亿(进度26.49%)、杭州创新园项目2.2亿(进度32.93%)、重庆科技园二期项目1.4亿(进度32.78%)及其他在建工程3.9亿;

(3)无形资产: 本年度增加投入2.95亿,主要为购置土地使用权2.5亿,特许经营权0.13亿、应用软件0.24亿。

(4)商誉及研发: 先说商誉,2020年收购BK\SIA三家公司,均为100%股权控股方式。再说研发投入,本年度投入63亿,相比2019年继续加大研发投入。

4、2020半年报:2020年上半年构建总计为12亿,比2018年同期减少1.1亿,再看报表中注释:

(1)固定资产: 上半年增加8亿,其中购置通用设备1.5亿,在建工程转入5.7亿,主要为重庆科技园二期项目3.9亿(进度为100%),其他在建工程为1.8亿。

(2)在建工程: 上半年增加投入8.5亿,其中成都科技园项目1.3亿(进度33%)、杭州创新产业园项目0.25亿(进度35.34%)、西安科技园项目1.2亿(进度5.64%)、石家庄科技园项目0.46亿(进度5.48%)、萤石产业化基地0.41亿(进度5.48%)、重庆科技园二期项目1.4亿(进度100%)及其他在建工程3.5亿。

(3)无形资产: 上半年增加投入0.15亿,主要为购置应用软件0.13亿。

(4)商誉及研发: 先说商誉,汉军智能公司减值0.13亿,数额不大忽略。再说研发投入,相比去年同期增加26%,继续加大研发投入。

通过以上对投资情况的分析,可以发现公司近几年为继续推进已城市为重心和资源向前线倾斜的战略努力。重庆科技园二期、互联网视频产业基地、安防产业基地项目二期、重庆制造基地均已竣工,成都科技园、杭州项目、西安项目均进展顺利且转入固定资产。

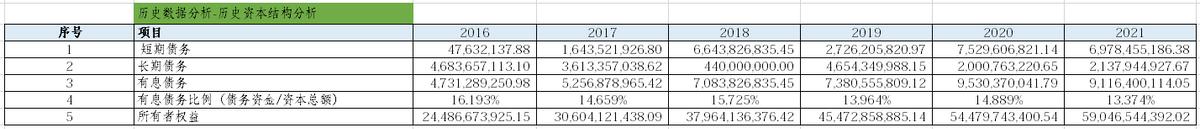

二、从公司的筹资活动看公司的资金实力:

从上面投资活动分析中的扩张性资本支出可以知道公司的扩张战略常年需要的资金达10亿多,尤其是2021年三季度披露的年报中显示扩张性资本需要18亿,预计全年为往年的2倍之多,所以公司的资金需求量还是很大的,再看资金缺口公司完全不需要外源筹资,结合公司的现金自给率常年大于1,说明公司的战略扩张基本来自自身的造血是典型的内涵式发展;

另有息债务比例常年占比在15%以下,相比优秀的资本结构,公司后期可以加大债务筹资方式。

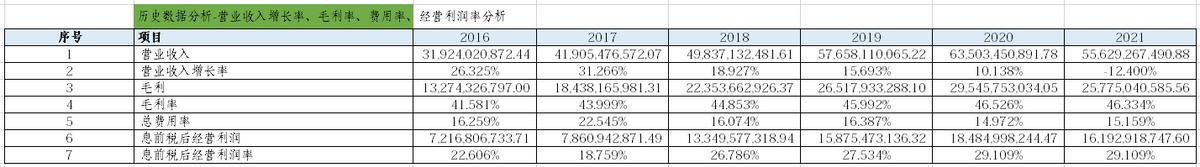

三、公司的营业收入及成本费用分析:

分析下公司的营业收入构成,查年报可知,先看总量,2020年营业总收入达635亿,三年的增速分别为10.14%、15.69%、18.93%,营业收入保持增长但增速略显放缓;再细看各产品占比营业收入大头的是前端产品近年在45%以上,智能家居及其他创新业务占比逐年上升至2020年已达9.7%,年增速较猛;另外境外业务收入占比保持在28%左右,是否受贸易战影响,后续需重点关注。

营业收入增长率波动从10%~30%不等,尤其是近年增速有疲软迹象,2021年三季报营业收入比去年同期增长32%,说明公司2021年的营业收入增长还是有一定保证的。再看毛利率常年保持在20%以上,近两年提高至46%以上,具备核心竞争优势。总费用率除2017年常年保持在20%以下,近年来基本稳定在15%左右,其中占比最多的费用是销售费用、研发费用,销售费用率基本保持在10%以上,管理费用从2018年来基本保持稳定在3%以下,研发费用逐年增长。息前税后经营利润率除2017年均保持在20%以上,其中近两年基本为29%,公司的。

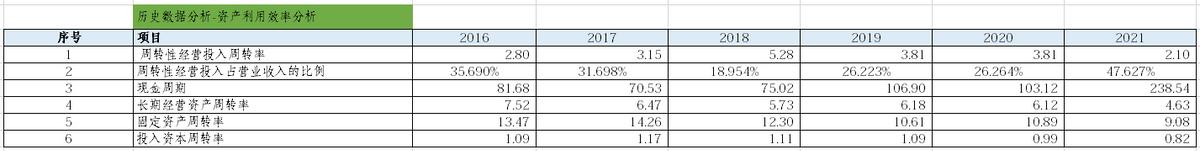

四、资产利用效率分析:

周转性经营投入的占比在经历了2018年的最低18.9%后开始走高,到2021年三季度高达47%,说明周转性经营投入增多,再从现金周期看周转性经营投入的周转效率,2017年后现金周期逐渐升高,尤其2021年现金周期猛增1倍,说明公司生产、销售并回收现金的周期变长,具体分析存货的周转率由2.9降至1.5,应收账款由2.7降至2,针对此两者报表中给出解释是由于生产销售规模扩大采购备货增加所致,但据我猜测这应该与贸易战有关。

长期经营资产周转率由2020、2019年的6.1下降为4.6左右,其中重点看下固定资产周转率缓慢下降至9.1左右,土地使用权周转率变化较大由50.7下降至45.6,可能是由于在建工程投入增加所致。

投入资本周转率2020年开始下降至1以下,尤其2021年有进一步下降趋势。综上公司管理层应该将重点放在提高资产利用效率上。

另,长期股权投资占比不大且收益率极低;金融资产达300亿,但收益率不到3%,公司应该将金融资产变成经营资产或进行分红。

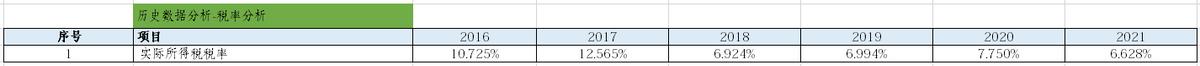

五、实际所得税率:

从2018年后开始下降至7%以下,说明公司享受了高新技术企业的税率优惠政策,所以未来自由现金流折现时对所得税的考虑可以低于25%。

六、经营活动自由现金流分析:

公司销售商品、提供劳务收到的现金每年都有增长;经营活动现金流量净额相比于去年同期减少30%,预计2021年经营活动现金流有较为明显的下降,这主要是因为经营活动现金流出明显增加,再结合附录中的信息发现存货大量增加,与备货有关;另,应收项目也有大量的增加,说明公司可能通过宽松上下游付款条件上保持营业收入。2021年前3个季度经营资产自由现金流为39亿,参照经营资产自由现金流占比估算,预计2021年的经营资产自由现金流最多为120亿,保守些预计为55亿。

七、公司估值及合理价位:

采用二阶段估值模型,每股的内在价值在50.56元,考虑安全边际,那么37.5元以下时具备入手条件。

标签: 海康威视

还木有评论哦,快来抢沙发吧~